Có rất nhiều trường hợp cá nhân, gia đình, hoặc tổ chức thường hay vô tình hoặc cố ý chậm nộp thuế đất phi nông nghiệp, mặc dù thuế sử dụng đất phi nông nghiệp là khoản thuế bắt buộc mà bất kỳ cá nhân, tổ chức, hay hộ gia đình nào cũng phải nộp cho nhà nước. Như vậy, việc chậm nộp thuế đất phi nông nghiệp có bị phạt không và mức xử phạt như thế nào? Hãy cùng ACC HCM tham khảo bài viết dưới đây.

1. Đối tượng phải chịu thuế đất phi nông nghiệp

Căn cứ theo quy định tại khoản 2 Điều 1 Thông tư 153/2011/TT-BTC (Nghị định 153) thì đối tượng phải chịu thuế đất phi nông nghiệp gồm:

Đất ở tại nông thôn, đất ở tại đô thị quy định tại Luật Đất đai và các văn bản hướng dẫn thi hành

Đất xây dựng khu công nghiệp bao gồm đất để xây dựng cụm công nghiệp, khu công nghiệp, khu chế xuất và các khu sản xuất, kinh doanh tập trung khác có cùng chế độ sử dụng đất;

Đất làm mặt bằng xây dựng cơ sở sản xuất, kinh doanh bao gồm đất để xây dựng cơ sở sản xuất công nghiệp, tiểu thủ công nghiệp; xây dựng cơ sở kinh doanh thương mại, dịch vụ và các công trình khác phục vụ cho sản xuất, kinh doanh (kể cả đất làm mặt bằng xây dựng cơ sở sản xuất, kinh doanh trong khu công nghệ cao, khu kinh tế);

Đất để khai thác khoáng sản, đất làm mặt bằng chế biến khoáng sản, trừ trường hợp khai thác khoáng sản mà không ảnh hưởng đến lớp đất mặt hoặc mặt đất;

Ví dụ 1: Công ty C được nhà nước cho thuê đất để khai thác than, trong tổng diện tích đất được thuê là 3000m2 đất có 1500m2 trên mặt đất là đất rừng, còn lại là mặt bằng cho việc khai thác và sản xuất than. Việc khai thác than không ảnh hưởng đến diện tích đất rừng, thì phần diện tích đất rừng đó không thuộc đối tượng chịu thuế.

Đất sản xuất vật liệu xây dựng, làm đồ gốm bao gồm đất để khai thác nguyên liệu và đất làm mặt bằng chế biến, sản xuất vật liệu xây dựng, làm đồ gốm.

Đất phi nông nghiệp quy định tại Điều 2 Thông tư 153/2011/TT-BTC được các tổ chức, hộ gia đình, cá nhân sử dụng vào mục đích kinh doanh.

Các đất phi nông nghiệp không thuộc đối tượng được quy định tại Điều 9 Luật Thuế sử dụng đất phi nông nghiệp 2010 và Điều 10 Thông tư 153/2011/TT-BTC gồm:

Đất của dự án đầu tư thuộc lĩnh vực đặc biệt khuyến khích đầu tư (đặc biệt ưu đãi đầu tư); dự án đầu tư tại địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn; dự án đầu tư thuộc lĩnh vực khuyến khích đầu tư (ưu đãi đầu tư) tại địa bàn có điều kiện kinh tế – xã hội khó khăn; đất của doanh nghiệp sử dụng trên 50% số lao động là thương binh, bệnh binh.

Danh mục lĩnh vực khuyến khích đầu tư (ưu đãi đầu tư), lĩnh vực đặc biệt khuyến khích đầu tư ( đặc biệt ưu đãi đầu tư), địa bàn có điều kiện kinh tế – xã hội khó khăn, địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn thực hiện theo quy định của pháp luật về đầu tư.

Số lao động là thương binh, bệnh binh phải là lao động thường xuyên bình quân năm theo quy định tại Thông tư số 40/2009/TT-LĐTBXH ngày 03/12/2009 của Bộ Lao động – Thương binh và xã hội và các văn bản sửa đổi bổ sung.

Đất của cơ sở thực hiện xã hội hoá đối với các hoạt động trong lĩnh vực giáo dục, dạy nghề, y tế, văn hoá, thể thao, môi trường gồm:

Các cơ sở ngoài công lập được thành lập và có đủ điều kiện hoạt động theo quy định của cơ quan nhà nước có thẩm quyền trong các lĩnh vực xã hội hóa;

Các tổ chức, cá nhân hoạt động theo Luật Doanh nghiệp có các dự án đầu tư, liên doanh, liên kết hoặc thành lập các cơ sở hoạt động trong các lĩnh vực xã hội hóa có đủ điều kiện hoạt động theo quy định của cơ quan nhà nước có thẩm quyền;

Các cơ sở sự nghiệp công lập thực hiện góp vốn, huy động vốn, liên doanh, liên kết theo quy định của pháp luật thành lập các cơ sở hạch toán độc lập hoặc doanh nghiệp hoạt động trong các lĩnh vực xã hội hóa theo quyết định của cơ quan nhà nước có thẩm quyền;

Đối với các dự án đầu tư nước ngoài trong lĩnh vực xã hội hóa do Thủ tướng Chính phủ quyết định trên cơ sở đề nghị của Bộ Kế hoạch và Đầu tư và các Bộ quản lý chuyên ngành có liên quan.

Các cơ sở thực hiện xã hội hóa trong lĩnh vực giáo dục, dạy nghề, y tế, văn hóa, thể thao, môi trường phải đáp ứng quy định về tiêu chí quy mô, tiêu chuẩn theo Quyết định của Thủ tướng Chính phủ.

Đất xây dựng nhà tình nghĩa, nhà đại đoàn kết, cơ sở nuôi dưỡng người già cô đơn, người khuyết tật, trẻ mồ côi, cơ sở chữa bệnh xã hội.

Đất ở trong hạn mức tại địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn.

Đất ở trong hạn mức của người hoạt động cách mạng trước ngày 19/8/1945; thương binh hạng 1/4, 2/4; người hưởng chính sách như thương binh hạng 1/4, 2/4; bệnh binh hạng 1/3; anh hùng lực lượng vũ trang nhân dân; mẹ Việt Nam anh hùng; cha đẻ, mẹ đẻ, người có công nuôi dưỡng liệt sỹ khi còn nhỏ; vợ, chồng của liệt sĩ; con của liệt sỹ đang được hưởng trợ cấp hàng tháng; người hoạt động cách mạng bị nhiễm chất độc da cam; người bị nhiễm chất độc da cam mà hoàn cảnh gia đình khó khăn.

Đất ở trong hạn mức của hộ nghèo theo Quyết định của Thủ tướng Chính phủ về chuẩn hộ nghèo. Trường hợp Ủy ban nhân dân cấp tỉnh có quy định cụ thể chuẩn hộ nghèo áp dụng tại địa phương theo quy định của pháp luật thì căn cứ vào chuẩn hộ nghèo do địa phương ban hành để xác định hộ nghèo.

Hộ gia đình, cá nhân trong năm bị thu hồi đất ở theo quy hoạch, kế hoạch được cơ quan nhà nước có thẩm quyền phê duyệt thì được miễn thuế trong năm thực tế có thu hồi đối với đất tại nơi bị thu hồi và đất tại nơi ở mới.

Đất có nhà vườn được cơ quan nhà nước có thẩm quyền xác nhận là di tích lịch sử – văn hoá.

Vậy, khi sử dụng đất phi nông nghiệp thuộc đối tượng chịu thuế và không thuộc trường hợp được miễn thuế thì phải đóng thuế sử dụng đất phi nông nghiệp

>>> Kính mời Quý khách hàng tham khảo thêm bài viết sau đây: Bồi thường về đất là gì?

2. Chậm nộp thuế đất phi nông nghiệp có bị phạt không?

Nếu sử dụng đất phi nông nghiệp thuộc đối tượng chịu thuế và không thuộc trường hợp miễn thuế mà chậm nộp thuế sẽ bị phạt và khắc phục hậu quả theo quy định tại điều 13 Nghị định 125/2020/NĐ-CP như sau:

Phạt cảnh cáo đối với hành vi nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ.

Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 30 ngày, trừ trường hợp quy định tại khoản 1 Điều 13 Nghị định 125/2020/NĐ-CP.

Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày.

Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng đối với một trong các hành vi sau đây:

- Nộp hồ sơ khai thuế quá thời hạn quy định từ 61 ngày đến 90 ngày;

- Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp;

- Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp;

- Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp.

Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế theo quy định tại khoản 11 Điều 143 Luật Quản lý thuế.

Trường hợp số tiền phạt nếu áp dụng theo khoản này lớn hơn số tiền thuế phát sinh trên hồ sơ khai thuế thì số tiền phạt tối đa đối với trường hợp này bằng số tiền thuế phát sinh phải nộp trên hồ sơ khai thuế nhưng không thấp hơn mức trung bình của khung phạt tiền quy định tại khoản 4 Điều 13 Nghị định 125/2020/NĐ-CP.

Biện pháp khắc phục hậu quả:

Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi vi phạm quy định tại các khoản 1, 2, 3, 4 và 5 Điều 13 Nghị định 125/2020/NĐ-CP trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế;

Buộc nộp hồ sơ khai thuế, phụ lục kèm theo hồ sơ khai thuế đối với hành vi quy định tại điểm c, d khoản 4 Điều Điều 13 Nghị định 125/2020/NĐ-CP.

3. Nguyên tắc áp dụng mức phạt tiền khi chậm nộp thuế đất phi nông nghiệp

Căn cứ theo quy định tại điểm khoản 4 Điều 7 Nghị định 125/2020/NĐ-CP như sau:

Mức phạt tiền quy định tại Điều 10, 11, 12, 13, 14, 15, khoản 1, 2 Điều 19 và Chương III Nghị định này là mức phạt tiền áp dụng đối với tổ chức.

Đối với người nộp thuế là hộ gia đình, hộ kinh doanh áp dụng mức phạt tiền như đối với cá nhân.

Khi xác định mức phạt tiền đối với người nộp thuế vi phạm vừa có tình tiết tăng nặng, vừa có tình tiết giảm nhẹ thì được giảm trừ tình tiết tăng nặng theo nguyên tắc một tình tiết giảm nhẹ được giảm trừ một tình tiết tăng nặng.

Các tình tiết giảm nhẹ hoặc tăng nặng đã được sử dụng để xác định khung tiền phạt thì không được sử dụng khi xác định số tiền phạt cụ thể theo điểm d khoản này.

Khi phạt tiền, mức phạt tiền cụ thể đối với một hành vi vi phạm thủ tục thuế, hóa đơn và hành vi tại Điều 19 Nghị định 125/2020/NĐ-CP là mức trung bình của khung phạt tiền được quy định đối với hành vi đó.

Nếu có tình tiết giảm nhẹ, thì mỗi tình tiết được giảm 10% mức tiền phạt trung bình của khung tiền phạt nhưng mức phạt tiền đối với hành vi đó không được giảm quá mức tối thiểu của khung tiền phạt; nếu có tình tiết tăng nặng thì mỗi tình tiết tăng nặng được tính tăng 10% mức tiền phạt trung bình của khung tiền phạt nhưng mức phạt tiền đối với hành vi đó không được vượt quá mức tối đa của khung tiền phạt.

Như vậy, đối với mức phạt tiền được quy định tại Điều 13 Nghị định 125/2020/NĐ-CP sẽ được áp dụng đối với tổ chức, còn đối với hộ gia đình, hộ kinh doanh, cá nhân sẽ áp dụng mức phạt tiền như đối với cá nhân được quy định tại khoản 5 Điều 5 Nghị định 125/2020/NĐ-CP, cụ thể là đối với cùng một hành vi vi phạm hành chính về thuế, hóa đơn thì mức phạt tiền đối với tổ chức bằng 02 lần mức phạt tiền đối với cá nhân.

Vậy, để tính được mức phạt của cá nhân, ta có thể đem mức xử phạt theo từng trường hợp theo quy định tại Điều 13 Nghị định 125/2020/NĐ-CP chia hai sẽ có được mức phạt của cá nhân.

>> Kính mời Quý khách hàng tham khảo thêm bài biết sau đây: Hướng dẫn khai thuế sử dụng đất phi nông nghiệp

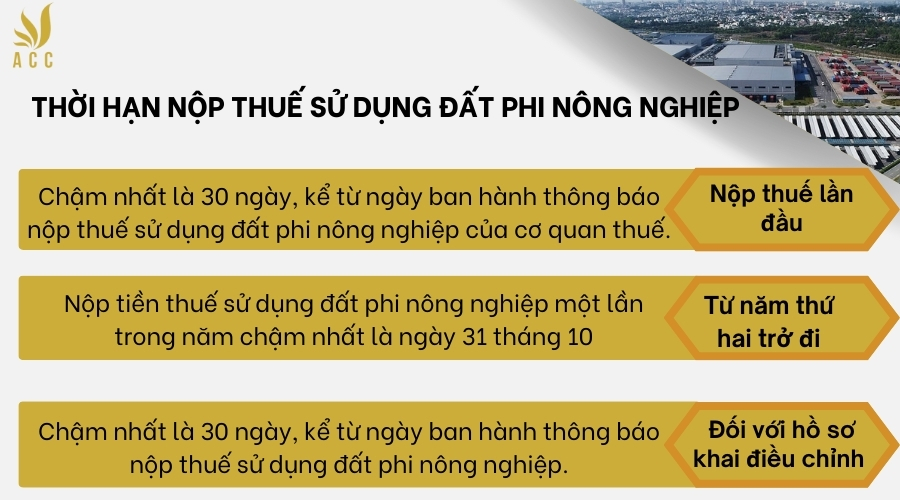

4. Thời hạn nộp thuế sử dụng đất phi nông nghiệp

Căn cứ theo quy định tại điểm a khoản 1 Điều 18 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế như sau:

Thời hạn nộp thuế lần đầu: Chậm nhất là 30 ngày, kể từ ngày ban hành thông báo nộp thuế sử dụng đất phi nông nghiệp của cơ quan thuế.

Từ năm thứ hai trở đi, người nộp thuế nộp tiền thuế sử dụng đất phi nông nghiệp một lần trong năm chậm nhất là ngày 31 tháng 10.

Thời hạn nộp thuế đối với hồ sơ khai điều chỉnh chậm nhất là 30 ngày, kể từ ngày ban hành thông báo nộp thuế sử dụng đất phi nông nghiệp. Thời hạn nộp tiền thuế chênh lệch theo xác định của người nộp thuế tại Tờ khai tổng hợp chậm nhất là ngày 31 tháng 3 năm dương lịch tiếp theo năm tính thuế.

Như vậy, căn cứ quy định nêu trên thì thời hạn nộp tiền thuế sử dụng đất phi nông nghiệp một lần trong năm chậm nhất là ngày 31/10 hàng năm. Trong thời gian kể từ ngày 31/10 đến 31/12 cơ quan thuế tiếp tục đôn đốc thu nộp thuế, quyết toán biên lai do Uỷ nhiệm thu chuyển đến, quyết toán ngân sách nhà nước.

5. Các câu hỏi thường gặp

Nếu sau ngày 31/10 vẫn vẫn chưa nộp thuế sử dụng đất phi nông nghiệp thì có bị phạt không?

Có. Nếu sau ngày 31/10 hằng năm mà vẫn chưa nộp thuế đất phi nông nghiệp sẽ có thể bị xử phạt theo quy định tại Điều 13 Nghị định 125/2020/NĐ-CP.

Cá nhân có bị mức phạt bằng với tổ chức khi chậm nộp thuế đất phi nông nghiệp không?

Không. Mức phạt phạt của cá nhân chỉ bằng ½ mức phạt của tổ chức.

Có cần khắc phục hậu quả khi chậm nộp thuế đất phi nông nghiệp không?

Có, biện pháp khắc phục hậu quả sẽ căn cứ theo quy định tại khoản 6 Điều 13 Nghị định 125/2020/NĐ-CP.

Như vậy, khi chậm nộp thuế đất phi nông nghiệp thì được xem là hành vi vi phạm pháp luật và cá nhân hoặc tổ chức đều đều sẽ phải chịu những mức phạt khác nhau, tùy theo từng trường hợp vi phạm. Nếu quý khách còn hỗ trợ và giải đáp thêm các vấn đề pháp lý khác, hãy liên hệ ngay với ACC HCM để được hỗ trợ chi tiết.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN